三、計算問答題

本題型共4小題,24分。其中一道小題可以選用中文或英文解答,請仔細閱讀答題要求。如使用英文解答,須全部使用英文,答題正確的,增加5分。本題型最高得分為29分。涉及計算的,要求列出計算步驟。

1.(本小題6分。)某企業為增值稅一般納稅人,2016年9月經營狀況如下:

(1)生產食用酒精一批,將其中的50%用于銷售,開具的增值稅專用發票注明金額10萬元、稅額1.7萬元。

(2)將剩余50%的食用酒精作為酒基,加入食品添加劑調制成38度的配制酒,當月全部銷售,開具的增值稅專用發票注明金額18萬元、稅額3.06萬元。

(3)釀制葡萄酒一批,將10%的葡萄酒用于生產酒心巧克力,采用賒銷方式銷售,不含稅總價為20萬元,貨已經交付,合同約定10月31日付款。

(4)將剩余90%的葡萄酒裝瓶對外銷售,開具的增值稅專用發票注明金額36萬元、稅額6.12萬元。

(其他相關資料:企業當期通過認證可抵扣的進項稅額為8萬元;消費稅稅率為10%。)

要求1:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(1)計算業務(1)應繳納的消費稅。

要求2:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(2)計算業務(2)應繳納的消費稅。

要求3:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(3)計算業務(3)應繳納的消費稅。

要求4:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(4)計算業務(4)應繳納的消費稅。

要求5:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(5)計算該企業9月應繳納的增值稅。

請在下方答題區內作答。

2. (本小題6分。)2016年3月,某縣稅務機關擬對轄區內某房地產開發企業開發的房地產項目進行土地增值稅清算。該房地產開發企業提供的資料如下:

(1)2013年9月以18 000萬元協議購買用于該房地產項目的一宗土地,并繳納了契稅。

(2)2014年3月開始動工建設,發生開發成本6 000萬元;小額貸款公司開具的貸款憑證顯示利息支出3 000萬元(按照商業銀行同類同期貸款利率計算的利息為2 000萬元)。

(3)2015年12月該房地產項目竣工驗收,扣留建筑安裝施工企業的質量保證金600萬元,未開具發票。

(4)2016年1月該項目已銷售可售建筑面積的90%,共計取得收入54 000萬元;可售建筑面積的10%以成本價出售給本企業職工。

(5)該企業已按照2%的預征率預繳土地增值稅1 080萬元。

(其他相關資料:當地適用的契稅稅率為3%。)

要求1:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(1)簡要說明稅務機關要求該企業進行土地增值稅清算的理由。

要求2:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(2)計算該企業清算土地增值稅時允許扣除的土地使用權支付的金額。

要求3:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(3)計算該企業清算土地增值稅時允許扣除的營業稅、城市維護建設稅、教育費附加和地方教育附加。

要求4:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(4)計算該企業清算土地增值稅時允許扣除項目金額的合計數。

要求5:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(5)計算該企業清算土地增值稅時應補繳的土地增值稅。

請在下方答題區內作答。

3. (本小題6分。)某上市公司高級工程師王先生,2015年度取得個人收入項目如下:

(1)扣除“五險一金”后的每月工資9 800元,12月份取得年終獎72 000元。

(2)從1月1日起出租兩居室住房用于居住,扣除相關稅費后的每月租金所得6 000元,全年共計72 000元。12月31日出租另一套三居室住房預收2016年上半年租金42 000元。

(3)2月8日對2014年1月公司授予的股票期權30 000股行權,每股施權價8元,行權當日該股票的收盤價為15元。

(4)10月26日通過拍賣市場拍賣祖傳字畫一幅,拍賣收入56 000元,不能提供字畫原值憑據。

(5)11月因實名舉報某企業的污染行為獲得當地環保部門獎勵20 000元。同時因其參與的一項技術發明獲得國家科技進步二等獎,分得獎金50 000元。

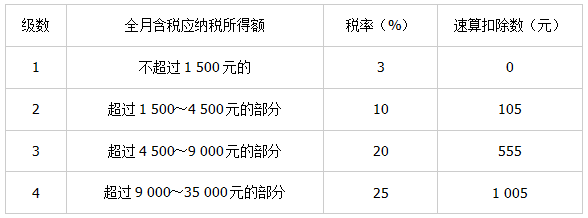

附:工資薪金所得個人所得稅稅率表(部分)

要求1:根據以上資料,按照下列序號計算回答問題,如有計算需計算出合計數。(1)計算全年工資所得和年終獎應繳納的個人所得稅。

要求2:根據以上資料,按照下列序號計算回答問題,如有計算需計算出合計數。(2)計算出租兩居室住房取得的租金收入應繳納的個人所得稅。

要求3:根據以上資料,按照下列序號計算回答問題,如有計算需計算出合計數。(3)計算股票期權所得應繳納的個人所得稅。

要求4:根據以上資料,按照下列序號計算回答問題,如有計算需計算出合計數。(4)計算拍賣字畫收入應繳納的個人所得稅。

要求5:根據以上資料,按照下列序號計算回答問題,如有計算需計算出合計數。(5)回答王先生11月獲得的獎金應如何繳納個人所得稅并簡要說明理由。

要求6:根據以上資料,按照下列序號計算回答問題,如有計算需計算出合計數。(6)回答王先生在2016年初對2015年度取得的所得進行個人所得稅申報時,在“財產租賃所得”項目下應填報的所得數額。

請在下方答題區內作答。

4. (本小題6分,可以選用中文或英文解答,如使用英文解答,須全部使用英文,答題正確的,增加5分,最高得分為11分。)

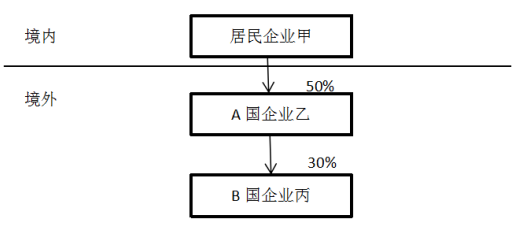

我國居民企業甲在境外進行了投資,相關投資架構及持股比例如下圖:

2015年經營及分配狀況如下:

(1)B國企業所得稅稅率為30%,預提所得稅稅率為12%,丙企業應納稅所得總額800萬元,丙企業將部分稅后利潤按持股比例進行了分配。

(2)A國企業所得稅稅率為20%,預提所得稅稅率為10%,乙企業應納稅所得總額(該應納稅所得總額已包含投資收益還原計算的間接稅款)1 000萬元,其中來自丙企業的投資收益100萬元,按照12%的稅率繳納B國預提所得稅12萬元;乙企業在A國享受稅收抵免后實際繳納稅款180萬元,乙企業將全部稅后利潤按持股比例進行了分配。

(3)居民企業甲適用的企業所得稅稅率25%,其來自境內的應納稅所得額為2 400萬元。

要求1:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(1)簡述居民企業可適用境外所得稅收抵免的稅額范圍。

要求2:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(2)判斷企業丙分回企業甲的投資收益能否適用間接抵免優惠政策并說明理由。

要求3:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(3)判斷企業乙分回企業甲的投資收益能否適用間接抵免優惠政策并說明理由。

要求4:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(4)計算企業乙所納稅額屬于由企業甲負擔的稅額。

要求5:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(5)計算企業甲取得來源于企業乙投資收益的抵免限額。

要求6:根據上述資料,按照下列序號回答問題,如有計算需計算出合計數。(6)計算企業甲取得來源于企業乙投資收益的實際抵免額。

請在下方答題區內作答。如使用英文解答,該題須全部使用英文。

參考答案:

一、計算問答題

1. 答:

(1)酒精不屬于消費稅征稅范圍,不用繳納消費稅。

(2)業務(2)應繳納的消費稅=18×10%=1.8(萬元)

(3)業務(3)應繳納的消費稅=36÷90%×10%×10%=0.4(萬元)

(4)業務(4)應繳納的消費稅=36×10%=3.6(萬元)

(5)該企業9月應繳納的增值稅=1.7+3.06+6.12-8=10.88-8=2.88(萬元)

2. 答:

(1)因該企業已竣工驗收的房地產開發項目,已轉讓的房地產建筑面積占整個項目可售建筑面積的比例超過了85%,所以稅務機關可要求該企業進行土地增值稅清算。

(2)允許扣除的土地使用權支付的金額=18 000×(1+3%)=18 540(萬元)

(3)應納營業稅=54 000÷90%×5%=3 000(萬元)

應納城市維護建設稅=3 000×5%=150(萬元)

應納教育費附加和地方教育附加=3 000×(3%+2%)=150(萬元)

允許扣除的營業稅及附加=3 000+150+150=3 300(萬元)

(4)允許扣除項目金額的合計數=18 540+6 000+2 000+(18 540+6 000)×5%+3 300+(18 540+6 000)×20%=35 975(萬元)

(5)應補繳的土地增值稅的計算:

收入合計=54 000÷90%=60 000(萬元)

增值率=(60 000-35 975)÷35 975×100%=66.78%

應補繳的土地增值稅=(60 000-35 975)×40%-35 975×5%-1 080=6 731.25(萬元)

3. 答:

(1)全年工資所得和年終獎應繳納的個人所得稅=[(9 800-3 500)×20%-555]×12+(72 000×20%-555)

=8 460+13 845=22 305(元)

(2)出租自有兩居室住房取得的租金收入應繳納的個人所得稅=6 000×(1-20%)×10%×12=5 760(元)

(3)股票期權所得應繳納的個人所得稅=30 000×(15-8)=210 000(元)

(210 000÷12×25%-1 005)×12=40 440(元)

(4)拍賣收入應繳納個人所得稅=56 000×3%=1 680(元)

(5)王先生11月獲得的兩項獎金免征個人所得稅。因為省級人民政府、國務院部委以上單位頒發的科學、

教育、技術等獎金免征個人所得稅,個人舉報、協查各種違法、犯罪行為而獲得的獎金免征個人所得稅。

(6)王先生在2016年初對2015年度取得的所得進行個人所得稅申報時,在“財產租賃所得”項目下應填

報的所得數額=6 000×12+42 000=114 000(元)

4. 答:

(1)居民企業可以就其取得的境外所得直接繳納和間接負擔的境外企業所得稅性質的稅額進行抵免。

(2)企業丙不能適用間接抵免優惠政策,由于企業甲對于企業丙的持股比例為15%(50%×30%),未達到20%的要求。

(3)企業乙可以適用間接抵免優惠政策,由于企業甲對于企業乙的持股比例為50%,達到了20%的要求。

(4)由甲企業負擔的稅額=(180+12+0)×50%=96(萬元)

(5)企業甲應納稅總額=[2 400+(1 000-180-12)×50%+96]×25%=[2 400+500]×25%=725(萬元)

抵免限額=725×500÷2 900=125(萬元)

或者直接計算[(1 000-180-12)×50%+96]×25%=125(萬元)

(6)可抵免境外稅額=96+(1 000-180-12)×50%×10%=136.4(萬元)

136.4>125,實際抵免額為125萬元。

四、綜合題

本題型共2小題,31分。涉及計算的,要求列出計算步驟。

1.(本小題15分。)位于市區的某動漫軟件公司為增值稅一般納稅人,2016年7月經營業務如下:

(1)進口一臺機器設備,國外買價折合人民幣640 000元,運抵我國入關地前支付的運費折合人民幣42 000元、保險費折合人民幣38 000元;入關后運抵企業所在地,取得運輸公司開具的增值稅專用發票,注明運費16 000元、稅額1 760元。

(2)支付給境外某公司特許權使用費,扣繳相應稅款并取得稅收繳款憑證。合同約定的特許權使用費的金額為人民幣1 000 000元(含按稅法規定應由該動漫軟件公司代扣代繳的稅款)。

(3)購進一輛小汽車自用,取得的稅控機動車銷售統一發票上注明車輛金額為190 000元、裝飾費10 000元,稅額合計34 000元。

(4)支付公司員工工資300 000元;支付辦公用礦泉水水費,取得增值稅專用發票,發票注明金額5 000元、稅額850元。

(5)將某業務單元的實物資產以及相關聯的債權、負債和勞動力一并轉出,收取轉讓款5 000 000元。

(6)銷售自行開發的動漫軟件,取得不含稅銷售額4 000 000元,銷售額中有800 000元尚未開具發票。

(其它相關資料:進口機器設備關稅稅率為12%。涉及的相關票據均已通過主管稅務機關比對認證。期初留抵稅額為0。)

要求1:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(1)計算業務(1)應繳納的進口關稅。

要求2:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(2)計算業務(1)應繳納的進口環節增值稅。

要求3:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(3)計算業務(2)應代扣代繳的增值稅。

要求4:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(4)分別計算業務(2)應代扣代繳的城市維護建設稅、教育費附加和地方教育附加。

要求5:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(5)計算業務(2)應代扣代繳的預提所得稅。

要求6:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(6)計算當月增值稅進項稅額。

要求7:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(7)計算當月增值稅銷項稅額。

要求8:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(8)計算享受“即征即退”政策后實際繳納的增值稅稅款。

要求9:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(9)分別計算該公司應繳納的城市維護建設稅、教育費附加和地方教育附加(不含代扣代繳的稅款)。

要求10:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(10)計算該公司應繳納的車輛購置稅。

請在下方答題區內作答。

2. (本小題16分。)某市服裝生產企業,為增值稅一般納稅人。2015年度取得銷售收入40 000萬元、投資收益1 000萬元,發生銷售成本28 900萬元、營業稅金及附加1 800萬元、管理費用3 500萬元、銷售費用4 200萬元、財務費用1 300萬元,營業外支出200萬元。企業自行計算實現年度利潤總額1 100萬元。

2016年初聘請某會計師事務所進行審核,發現以下問題:

(1)收入、成本中包含轉讓舊辦公樓合同記載的收入1 300萬元、成本700萬元(其中土地價款200萬元),但未繳納轉讓環節的相關稅費。經評估機構評估該辦公樓的重置成本為1 600萬元,成新度折扣率5成。

(2)8月中旬購買安全生產專用設備(屬于企業所得稅優惠目錄規定范圍)一臺,取得增值稅專用發票注明金額36萬元、進項稅額6.12萬元,當月投入使用,企業將其費用一次性計入了成本扣除。

(3)接受非股東單位捐贈原材料一批,取得增值稅專用發票注明金額30萬元、進項稅額5.1萬元,直接記入了“資本公積”賬戶核算。

(4)管理費用中含業務招待費用130萬元。

(5)成本、費用中含實發工資總額1 200萬元、職工福利費180萬元、職工工會經費28萬元、職工教育經費40萬元。

(6)投資收益中含轉讓國債收益85萬元,該國債購入面值72萬元,發行期限3年,年利率5%,轉讓時持有天數為700天。

(7)營業外支出中含通過當地環保部門向環保設施建設捐款180萬元并取得合法票據。

(其他相關資料:假設稅法規定安全專用設備折舊年限為10年,不考慮殘值;城市維護建設稅稅率7%;產權轉移書據印花稅稅率0.5‰。)

要求1:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(1)計算舊辦公樓銷售環節應繳納的營業稅、城市維護建設稅、教育費附加、地方教育附加、印花稅和土地增值稅。

要求2:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(2)計算專用設備投入使用當年應計提的折舊費用。

要求3:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(3)計算該企業2015年度的會計利潤總額。

要求4:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(4)計算業務招待費應調整的應納稅所得額。

要求5:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(5)計算職工福利費、職工工會經費、職工教育經費應調整的應納稅所得額。

要求6:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(6)計算轉讓國債應調整的應納稅所得額。

要求7:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(7)計算公益性捐贈應調整的應納稅所得額。

要求8:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(8)計算該企業2015年度的應納稅所得額。

要求9:根據上述資料,按照下列順序計算回答問題,如有計算需計算出合計數。(9)計算該企業2015年度應繳納的企業所得稅。

請在下方答題區內作答。

綜合題參考答案:

1、答:

(1)業務(1)的關稅=(640 000+42 000+38 000)×12%=86 400(元)

(2)業務(1)應繳納的海關進口環節增值稅=(640 000+42 000+38 000)×(1+12%)×17%=137 088(元)

(3)業務(2)應代扣代繳的增值稅=1 000 000÷(1+6%)×6%=56 603.77(元)

(4)業務(2)應代扣代繳的城市維護建設稅=56 603.77×7%=3 962.26(元)

業務(2)應代扣代繳的教育費附加=56 603.77×3%=1 698.11(元)

業務(2)應代扣代繳的地方教育附加=56 603.77×2%=1 132.08(元)

(5)業務(2)應代扣代繳的預提所得稅=1 000 000÷(1+6%)×10%=94 339.62(元)

(6)當月增值稅進項稅額=137 088+56 603.77+1 760+34 000+850=230 301.77(元)

(7)當月增值稅銷項稅額=4 000 000×17%=680 000(元)

(8)銷項稅額-進項稅額=680 000-230 301.77=449 698.23(元)

銷售額的3%=4 000 000×3%=120 000(元)

實際繳納增值稅稅款120 000元。

(9)該公司應繳納的城市維護建設稅=449 698.23×7%=31 478.88(元)

該公司應繳納的教育費附加=449 698.23×3%=13 490.95(元)

該公司應繳納的地方教育附加=449 698.23×2%=8 993.96(元)

(10)該公司應繳納的車輛購置稅=(190 000+10 000)×10%=20 000(元)

2、答:

(1)計算舊辦公樓銷售環節應繳納的稅費:

應繳納的營業稅、城建稅、教育費附加、地方教育附加和印花稅=1 300×5%×(1+7%+3%+2%)+1 300×0.5‰=73.45(萬元)應繳納的土地增值稅:

扣除金額=200+73.45+1 600×50%=1 073.45(萬元)

增值額=1 300-1 073.45=226.55(萬元)

增值率=226.55÷1 073.45×100%=21.10%

應繳納土地增值稅=226.55×30%=67.97(萬元)

(2)專用設備投入使用當年應計提的折舊費用=36÷10÷12×4=1.2(萬元)

(3)該企業2015年度會計利潤總額=1 100-73.45-67.97+36-1.2+35.1=1 028.48(萬元)

(4)標準1:業務招待費扣除標準=130×60%=78(萬元)

標準2:業務招待費扣除標準=40 000×5‰=200(萬元)

標準2:業務招待費扣除標準=40 000×5‰=200(萬元)

(5)職工福利費、職工工會經費、職工教育經費應調增應納稅所得額合計=(180-1 200×14%)+(28-1 200×2%)+(40-1 200×2.5%)=12+4+10=26(萬元)

(6)轉讓國債應調減應納稅所得額=72×(5%÷365)×700=6.90(萬元)

(7)公益性捐贈應調增應納稅所得額=180-1 028.48×12%=180-123.42=56.58(萬元)

(8)該企業2015年度應納稅所得額=1 028.48+52+26-6.90+56.58=1 156.16(萬元)

(9)該企業2015年度應繳納企業所得稅=1 156.16×25%-36×10%=285.44(萬元)

注會稅法考試備考講究方式方法,跟著對的老師學才能事半功倍,快來看看哪個稅法老師講課正合你意>>